1.制度の概要

空き家の発生を抑制するための特例措置は、相続日から起算して3年を経過する日の属する年の12月31日までに相続または遺贈により取得した

被相続人居住人家屋※ または

被相続人居住用家屋の敷地等(耐震性のない場合は耐震リフォームをしたものに限り、その敷地を含みます)または

取得後の土地を譲渡した場合には居住用財産を譲渡したとみなし、

家屋または土地の譲渡所得金額から最高3,000万円まで控除できるもので、平成28年度税制改正において創設されました。

※被相続人居住家屋とは、

相続の開始の直前において被相続人の居住の用に供されていた家屋で、

①昭和56年5月31日以前に建築されたこと

②区分所有建物登記がされている建物でないこと

③相続開始直前に被相続人がひとりで住んでいたこと

の3つの要件に該当するものです。

創設後、平成31年度改正により被相続人が介護保険法に規定する要介護認定等を受け、かつ、相続の開始の直前まで老人ホーム等に入所をしていた場合も適用が認められます。

適用を受けるためには、相続開始の直前において被相続人が家屋を居住の用に供し、かつその家屋にその被相続人以外に居住をしていた者がいなかったことなどを明らかにする自治体の「被相続人居住用家屋等確認書」が必要です。

2.改正の内容

利用が予定されていない空き家の数が令和12年度には約470万戸まで増える可能性があると指摘されており、適切な管理が行われていない空き家は防災、衛生、景観等の地域住民の生活環境に深刻な影響を及ぼすことから、空き家の除去や空き家の発生を抑制するため見直しが行われました。

(1)適用要件の緩和

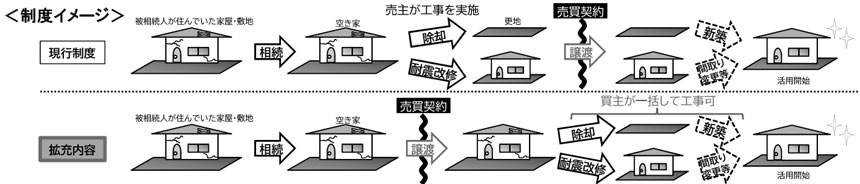

これまで、譲渡までに耐震基準に適合するか、被相続人居住用家屋の取壊し等が適用要件となっていましたが、売買契約等に基づき買い主が譲渡の日の属する年の翌年2月15日までに耐震改修又は除却の工事を行った場合、工事の実施が譲渡後であっても適用対象とされました。

(2)相続人数による特別控除額の見直し

相続または遺贈による被相続人居住用家屋及び被相続人居住用家屋の敷地等の取得をした相続人数が3人以上である場合の特別控除額が2,000万円(改正前3,000万円)とされました。

(3)適用期限の延長

適用期限が4年間延長され、令和9年12月31日までとされました。

3.適用時期

令和6年1月1日以後に行う被相続人居住用家屋または被相続人居住用家屋の敷地等の譲渡について適用されます。